Ограничение взаимодействий с Западом разворачивает экономику России на Восток. В регионе MENAT ESG-повестка не менее активна, однако информации об этом недостаточно, и у российского бизнеса возникает немало вопросов

егодня ESG-повестка в России переживает трансформацию. Как и общее функционирование бизнеса, реализация ESG-проектов, а также достижение зеленых и социальных целей зависит от последствий санкционных действий и разрушения традиционных торговых и экономических связей.

«Экспортно-ориентированным компаниям необходимо отчетливо представлять обстановку на зарубежных рынках, поскольку от этого зависят продажи их товаров и услуг, — отмечает старший вице-президент по ESG Сбербанка Татьяна Завьялова. — Сегодня мы видим, как по всему миру с каждым годом растет внимание к ESG-вопросам, причем, вопреки стереотипам, это происходит не только на Западе, но и на Востоке. Более того, в ряде стран Азии, Африки и Ближнего Востока ESG-регулирование развивается еще быстрее, чем в Северной Америке и Европе».

РБК Тренды и «Сбер» открывают серию из трех обзорных материалов, посвященных ESG-повестке в странах, которые сегодня могут быть интересны российскому бизнесу. На основе материалов, подготовленных дирекцией по ESG «Сбера», мы расскажем, как обстоят дела с устойчивым развитием в трех макрорегионах: Центральной Азии; Ближнем Востоке, Северной Африке и Турции; Южной и Юго-Восточной Азии.

«Сбер» подготовил ESG-обзоры для 12 стран и одного специального административного округа (Гонконг). Исследования призваны помочь отечественному бизнесу разобраться в текущем ESG-статусе этих регионов и адаптировать свои стратегии выхода на новые рынки с учетом действующих требований.

Первый выпуск посвящен региону MENAT (Middle East North Africa & Turkey). Мы рассмотрим подробно пять стран — Турцию, Катар, Египет, Иран и ОАЭ. «Наше первое исследование в этом направлении поможет российским компаниям успешно вести бизнес с контрагентами в Турции, Катаре, Египте, Иране и ОАЭ. А в скором будущем мы выпустим аналогичные ESG-обзоры и по государствам Центральной, Южной и Юго-Восточной Азии», — добавила Завьялова.

Декарбонизация

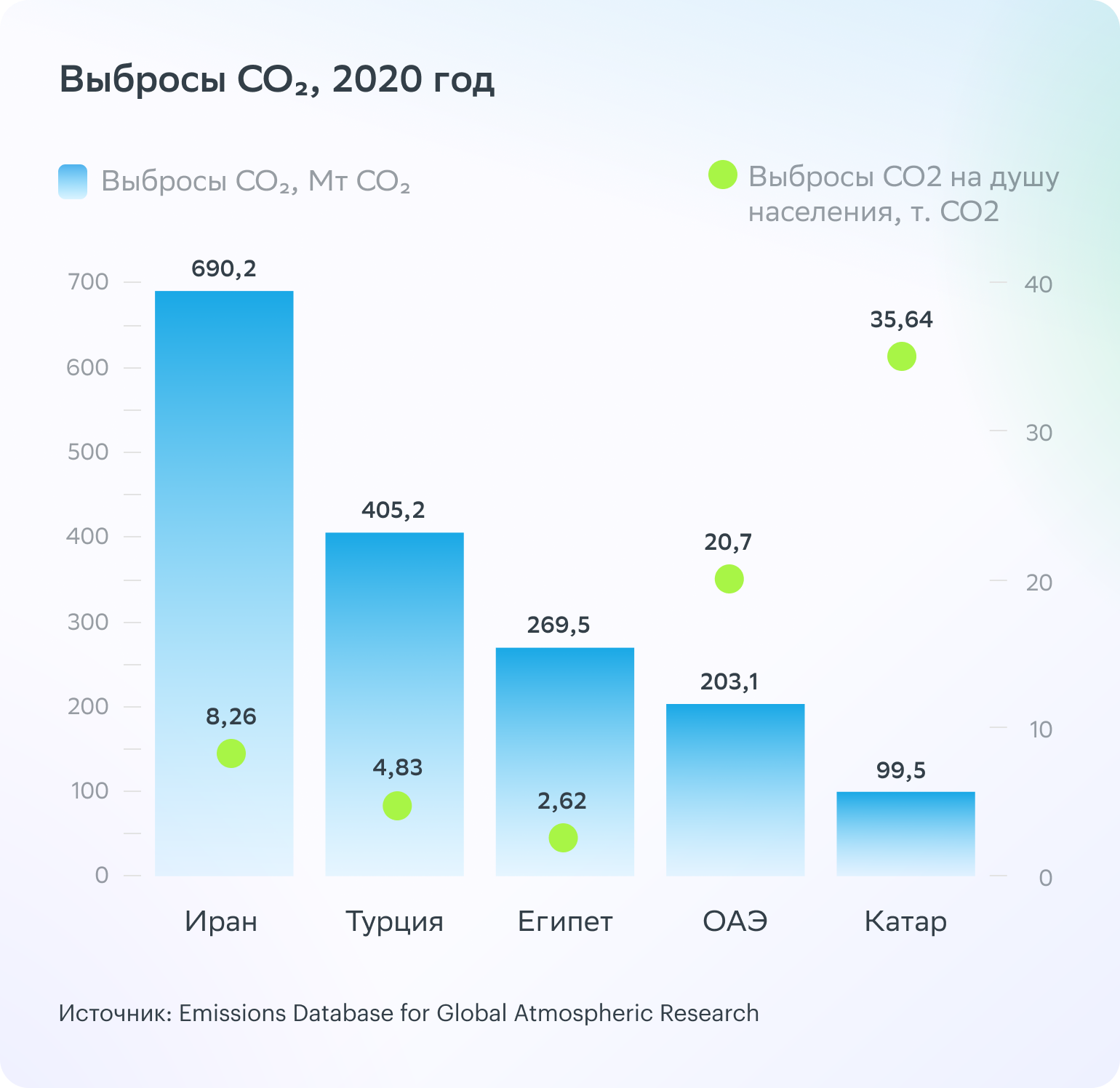

Наибольшее количество выбросов парниковых газов среди рассматриваемых стран приходится на Иран. Более того, он занимает шестое место в мире по этому показателю. Все дело в активном использовании традиционных источников энергии — Иран находится на четвертом месте в мире по запасам нефти и на втором — по запасам газа. При этом Иран использует около 20% ВВП на энергетические субсидии для жителей, включая субсидирование цен на бензин. Так, например, доля Ирана в мировых субсидиях на природный газ составляет 33%, а на бензин — 35%.

Выбросы СО2, 2020 год (Фото: РБК)

Меньше всего выбросов парниковых газов регистрируется в Катаре, однако страна лидирует по эмиссиям СО2 на душу населения и занимает второе место в мире по этому показателю. Также высокие выбросы СО2 на душу населения зафиксированы в ОАЭ — 20,7 т СО2 на человека. Этот показатель более чем на 30% превышает уровень США и в 4,3 раза больше, чем в среднем по миру.

При этом именно ОАЭ стали первым ближневосточным государством, ратифицировавшим Парижское соглашение, за ними последовали Катар и Египет. Иран — одна из немногих стран, до сих пор не принявших обязательства по Парижскому соглашению. В 2021 году власти Ирана заявили, что сделают это, только если санкционное давление на страну будет ослаблено. Турция ратифицировала договор лишь в октябре 2021 года, хотя подписала соглашение еще в 2016-м.

Даты ратификации Парижского соглашения (Фото: РБК)

Планы по достижению углеродной нейтральности пока существуют лишь в ОАЭ и Турции — государства планируют достичь целей к 2050 и 2053 годам соответственно. При этом главная стратегическая цель ОАЭ — диверсифицировать экономику и уйти от нефтяной зависимости в энергетическом секторе. Турции придется решать сложную задачу по отказу от угля — в 2020 году его доля в выработке электроэнергии составляла около 35%. В Египте, Иране и Катаре цели по достижению углеродной нейтральности пока не определены. Однако Египет выступает страной-организатором конференции сторон Рамочной конвенции ООН об изменении климата (РКИК ООН) — СОР 27, которая состоится уже в ноябре этого года. В связи с этим можно ожидать активизации работы и заявлений в области декарбонизации на страновом уровне. Также ни в одной из перечисленных стран пока не введены системы торговли квотами на выбросы.

Тем не менее движение в сторону декарбонизации и углеродного регулирования в регионе уже есть. Например, Египет утвердил Интегрированную стратегию устойчивой энергетики, согласно которой к 2035 году страна должна получать 42% энергии из возобновляемых источников. А Катар намерен к 2030 году снизить объемы выбросов на 25%.

Кроме того, правительство Катара планирует запустить механизм учета эмиссий парниковых газов к 2030 году. Главный климатический проект страны — чемпионат мира по футболу, стартующий в ноябре этого года. Правительство обещает сделать мероприятие углеродно нейтральным за счет использования возобновляемой энергии, покупки квот на выбросы, систем экономии воды и электричества.

Власти Арабских Эмиратов считают приоритетом развитие альтернативных источников энергии, выделяя существенные средства для поддержки этой индустрии. Но не все эксперты согласны с таким подходом. Так, международная исследовательская группа Climate Action Tracker считает зеленые политики ОАЭ «крайне недостаточными» из-за отсутствия ограничительных мер. Тем не менее еще в 2011 году более строгие экологические строительные требования были введены в Абу-Даби, в 2014-м — в Дубае. Также в 2014 году стали действовать стандарты экологической маркировки электропродукции. А в 2015-м правительство ОАЭ решило поэтапно отказаться от субсидий на бензин и дизельное топливо.

В Турции, Иране и Египте механизмов, контролирующих выбросы парниковых газов, пока нет. К середине этого года власти Египта планировали отменить субсидии на ископаемые виды топлива, но сроки были сдвинуты на 2025 год.

Структура выработки электроэнергии странами региона, 2020 (Фото: РБК)

ESG-повестка создает возможности для развития новых отраслей, в частности для развития возобновляемой энергетики.

Наибольшая доля ВИЭ в структуре выработки электроэнергии наблюдается в Турции — уже в 2017 году за счет возобновляемых источников (включая гидроэнергетику) производилось около 30% местного электричества. А в 2020-м объем энерговыработки от ВИЭ составил 40%. Кроме того, два года назад Турция начала собственное производство солнечных батарей.

Катар в этом году планирует запустить крупную солнечную электростанцию (СЭС) — Al Kharsaah — мощностью 800 МВт. СЭС сможет обеспечивать 10% нужд страны в энергии, а ее работа позволит избежать 26 млн т выбросов СО2 в год. В Египте в 2020 году совокупная мощность солнечных батарей составляла 3,51 ГВт — они установлены на крышах около миллиона домохозяйств. Также на 2020 год в Египте вырабатывалось порядка 500 МВт за счет ветряных электростанций, а в скором времени планируется ввести 1340 МВт дополнительных мощностей. Эмират Абу-Даби в ОАЭ хочет обогнать катарскую Al Kharsaah и прямо сейчас строит свою крупнейшую солнечную электростанцию «Аль-Дафра» — она будет генерировать 2 ГВт электричества. В Иране развиты ГЭС — их совокупная мощность в 2020 году составила 13 ГВт (или 6,4% выработки электроэнергии в стране). Однако их доля в производстве энергии колеблется из-за изменений в количестве осадков. Согласно данным IRENA, в 2019 году доля электроэнергии от ГЭС в энергобалансе Ирана составляла 11,48%. Для сравнения: в 2018 году ГЭС производили всего 5,1% электричества.

Целевые показатели по выработке возобновляемой энергии (Фото: РБК)

ESG-финансирование, инвестиции, регулирование

Устойчивое финансирование

Первые «зеленые» облигации на Ближнем Востоке выпустил First Abu Dhabi Bank в 2017 году. По данным на 2021 год, объем рынка ESG-облигаций в ОАЭ составил $11,4 млрд. При этом основная часть долговых бумаг в ОАЭ и других арабских странах приходится на сукук (исламские облигации с плавающим процентом, привязанным к прибыли кредитора), поскольку ислам запрещает облигации с фиксированной доходностью как одну из практик ростовщичества. Общая стоимость листинга сукук составляет $80,9 млрд.

$80,9 млрд — общая стоимость листинга сукук в ОАЭ

В Катаре для целей устойчивого финансирования банки используют специальные «зеленые» сукук. В Иране исламские облигации — тоже самый близкий к ESG инструмент. Общий объем сукук, выпущенных в Иране с 2011 года по август 2021-го, составил $20,5 млрд. В Турции ESG-финансирование пока развивается, но при этом популярность устойчивых финансовых продуктов из года в год растет. В 2020 году рынок ESG-финансирования в Турции составлял $4,2 млрд, из которых $3 млрд приходилось на устойчивые облигации, а остальное — на кредиты.

$4,2 млрд — объем рынка ESG-финансирования в Турции

$20,5 млрд — объем выпущенных сукук в Иране (2011–2022)

$0,6 млрд — объем зеленых облигаций, выпущенных Национальным банком Катара в 2022 году

В Египте рынок ESG-финансов сформировался только в 2020 году, хотя отдельные проекты и раньше получали «зеленое» и устойчивое финансирование. В 2020 году Египет выпустил первые зеленые облигации на сумму $750 млн — 46% средств пошло на совершенствование железнодорожного транспорта, а 54% — на устойчивое водоснабжение и водоочистные сооружения. В конце 2021 года правительство Египта получило кредит от синдиката ближневосточных банков, включая Emirates NBD Capital и First Abu Dhabi Bank, в размере $3 млрд — из них $1,5 млрд пойдут на развитие устойчивых проектов в рамках программы «зеленого» финансирования египетского Министерства финансов, остальное — на инвестиции в соответствии с нормами шариата. Правительство Египта намерено увеличить долю зеленых государственных инвестиций до 50% в 2024/25 финансовом году. Помимо этого у Египта есть и другой источник финансирования — страна эффективно привлекает зарубежные инвестиции на свои ESG-проекты.

$6 млрд — объем рынка ESG-финансирования в Египте

В 2016–2018 годах Зеленый климатический фонд (ЗКФ) инвестировал в египетские экологические проекты $294 млн. В 2020-м ЗКФ совместно с Евросоюзом и Европейским банком реконструкции и развития (ЕБРР) запустил две «зеленые» инвестиционные программы для Египта — €220 млн выделено на льготные кредиты и гранты малым и средним предприятиям на внедрение устойчивых решений. В 2020 году ЕБРР в рамках программы «Зеленые города» предоставил кредит €250 млн на строительство метро и развитие железнодорожного транспорта в Александрии. Также в 2020 году Всемирный банк выделил кредит $500 млн на программу строительства экологически оптимизированного социального жилья.

Также Египет активно взаимодействует с Европейским инвестиционным банком. С 2019 года были поддержаны проекты на общую сумму €926 млн, включая два проекта в 2021 году: модернизацию железной дороги Танта — Эль-Мансура — Дамьетта (€290 млн) и проект очистки сточных вод в Хелуане (€146 млн).

ESG в банковской сфере

Банки часто выступают драйверами развития рынка устойчивых финансов. В Катаре такую роль играет Национальный банк — в 2020 году он выпустил первые в стране «зеленые» облигации на $600 млн. Банк также финансирует зеленые проекты (не только в Катаре, но и в других государствах Ближнего Востока, Юго-Восточной Азии и Европе), проводит оценку климатических рисков, предоставляет отчетность о своей ESG-деятельности. Один из крупнейших турецких банков — Akbank — к 2030 году собирается выделить $11,3 млрд на проекты, связанные с устойчивым развитием. При этом в 2021 году устойчивые кредиты составляли около 30% от всех выданных кредитов банка.

Commercial International Bank (CIB) — лидер в египетских ESG-финансах. Именно он в 2021 году выпустил первые в стране коммерческие зеленые облигации на $100 млн — их полностью выкупила Международная финансовая корпорация. Кроме того, банк выдает зеленые кредиты и считается главным партнером государства в программах льготного кредитования по сокращению отходов, поддержке аграрного бизнеса и экологического комплаенса.

В ОАЭ банковский сектор — лидирующая отрасль по внедрению и поддержке ESG-повестки. В 2016 году крупнейшие банки страны подписали декларацию в поддержку правительственных усилий по реализации Парижского соглашения и национальных программ по экологии и устойчивому развитию. Многие начали добровольно вводить ESG-отчетность за несколько лет до того, как в 2020 году Управление по ценным бумагам и товарным рынкам обязало публичные компании, зарегистрированные на фондовой бирже Абу-Даби или Дубайском финансовом рынке, публиковать отчеты об устойчивом развитии.

В Иране данные о вовлечении местного банковского сектора в ESG-повестку отсутствуют.

Биржевой ESG

Биржи тоже играют большую роль в развитии системы зеленого финансирования и инвестиций. Катарская фондовая биржа присоединилась к глобальной инициативе ООН «Биржи за устойчивое развитие», а в 2016 году выпустила «Руководство по ESG» — рекомендации для эмитентов по раскрытию ESG-информации на добровольной основе. В 2021 году совместно с MSCI Катарская биржа запустила собственный ESG-индекс — MSCI QSE 20 ESG Index.

На Стамбульской фондовой бирже существует два индекса устойчивого развития — Индекс устойчивости BIST и Индекс корпоративного управления. Египетская фондовая биржа принимает активное участие в разработке ключевых документов по ESG-развитию страны. Еще в 2010 году совместно с S&P они создали биржевой ESG-индекс египетских компаний — S&P/EGX ESG. Он включает 30 из 100 крупнейших предприятий с лучшими результатами по ESG-метрикам. А в 2016 году биржа выпустила «Руководство по ESG» и «ЦУР отчетности» для компаний.

Фондовая биржа Абу-Даби подготовила руководство для компаний по ESG-отчетности, а Дубайский финансовый рынок в апреле этого года запустил ESG-индекс компаний ОАЭ — S&P/Hawkamah UAE ESG. В него входят 20 компаний с лучшими ESG-показателями — их список обновляется ежегодно. В Иране биржи не предъявляют компаниям ESG-требования. Отличается лишь биржа «Фара» — с 2020 года она сообщает о ключевых показателях устойчивости в своем годовом отчете. Также на этой бирже существует своеобразный сектор устойчивого развития — он предназначен для сукук.

Зеленая таксономия

Недостаточная ясность по поводу того, какие виды деятельности или активы можно считать устойчивыми, создает препятствия для масштабного внедрения механизмов зеленого финансирования. Поэтому страны разрабатывают таксономии — наборы критериев, которые помогают определить, насколько проект или финансовый инструмент соответствует критериям устойчивости. В странах региона подобные документы отсутствуют.

Однако в 2022 году в Турции было выпущено «Руководство по зеленым долговым инструментам, устойчивым долговым инструментам, сертификатам зеленой и устойчивой аренды» — оно опирается на «Принципы зеленых облигаций» Международной ассоциации рынков капитала (ICMA). Совет по рынкам капитала Турции предложил 50-процентную скидку на комиссию за выпуск финансовых инструментов в соответствии с «Руководством». А совет директоров Стамбульской биржи согласился на 50-процентное снижение листинговых сборов для соответствующих зеленых и устойчивых долговых инструментов.

В ОАЭ созданы «Руководящие принципы по устойчивому финансированию», которые содержат отдельные критерии для устойчивых проектов, включая рекомендации по использованию международно признанных таксономий (например, PRI, PRB, ICMA).

В июле этого года Центральный банк Египта тоже опубликовал «Руководящие принципы по устойчивым финансам». Среди них можно выделить шесть основных — развитие устойчивого финансирования и целей по созданию механизмов поддержки зеленых проектов, повышение доступности их реализации, включение элементов устойчивого развития в политики и процедуры банков, осуществление оценки экологических и социальных рисков и поиск решений для их снижения.

Раскрытие информации

В странах региона бизнес обязан раскрывать свою ESG-информацию лишь по требованиям определенных бирж.

Например, сегодня в Катаре ESG-отчетность добровольная, однако Катарская фондовая биржа хочет поменять статус рекомендаций по раскрытию информации на обязательный — это коснется всех листинговых компаний. В Иране и Турции обязательная ESG-отчетность тоже пока отсутствует. Тем не менее Совет по рынкам капитала Турции обязал листинговые компании учитывать показатели устойчивого развития в годовом отчете. Предприятия должны руководствоваться принципом «следуй или объясни» — либо рассказать о применении принципов устойчивого развития в своей деятельности, либо пояснить, почему компания ими пренебрегала.

ОАЭ стали первой страной Ближнего Востока, которая в 2020 году объявила об обязательной публикации отчетов по ESG для публичных компаний, зарегистрированных на Фондовой бирже Абу-Даби (ADX) или на Дубайском финансовом рынке (DFM). Публичные компании должны раскрывать информацию об устойчивом развитии в соответствии со стандартом GRI, а также дополнительными стандартами и требованиями, устанавливаемыми DFM или ADX.

Похожие требования действуют и в Египте. По итогам 2022 финансового года компании с капиталом, равным или превышающим 100 млн египетских фунтов ($5,2 млн), должны предоставить ESG-отчетность. А организации, предоставляющие денежные небанковские услуги, и зарегистрированные на бирже компании с капиталом 500 млн египетских фунтов ($26,1 млн) и выше должны отчитаться и о последствиях климатических изменений для их бизнеса. При этом некоторые египетские компании начали добровольно публиковать свои ESG-отчеты еще в 2016–2018 годах.

ESG-повестка в регионе MENAT набирает силу ускоренными темпами — некоторые инициативы уже запущены, другие — на стадии разработки, бурного обсуждения и подготовки к реализации. MENAT — развивающийся регион, а потому потребности в финансировании ESG-проектов здесь выше, чем на Западе. Можно ожидать, что в скором времени здесь появятся дополнительные механизмы регулирования и возможности для привлечения финансирования в ESG-инициативы. Познакомиться подробнее с политиками устойчивого развития в каждой конкретной стране можно в аналитических обзорах «Сбера».

Подробнее на РБК:

https://trends.rbc.ru/trends/green/cmrm/631f2a309a79471290d75942